中国大陆厂商4月份面板采购持续强劲,相较3月份出货量成长8%(M/M)。根据NPDDisplaySearch最新的月度LCD市场动态报告(MarketWise-LCDIndustryDynamics)分析指出,4月份面板采购量的动能主要来自于“五一”节假日需求,以及消费者赶在能效补贴结束前的提前购买拉力;大陆厂商面板采购量也因此较预期有4个百分点的增幅。

根据当前的调研结果,中国大陆厂商液晶电视面板采购量预估将在5月和6月分别下降5%(M/M)和2%(M/M);而预计到7月和8月将连续有3%(M/M)小幅的回升,以满足下半年以国庆假期开始的旺季销售需求。5月底,中国财政部已明确发文终止能效补贴政策;也即是从6月起,在过去5年多的时间内,所有的为刺激消费的政府补贴措施均划上了一个句号。政府补贴措施的退出将同时影响到大陆厂商的面板采购量和需求结构。在过去一年能效补贴中受益最多的32”和42”液晶电视面板,也将随着补贴计划的终止,受到相对较大的冲击。

整个五一期间(4月15日-5月5日)液晶电视销售持续旺盛,较去年五一期间销售增长达13%。由于液晶电视的畅销,节后库存水位也从节前8周左右下降到节后5-6周的水平;加之节后厂商借能效补贴结束为主题的促销,5月份渠道库存水平进一步降低。但是,厂商并不急于马上补货,这主要是厂商仍对能效补贴结束后的需求,甚至是到下半年的需求心存担忧,加之每年6月、7月均为传统的销售淡季,影响到厂商后续补货动力。

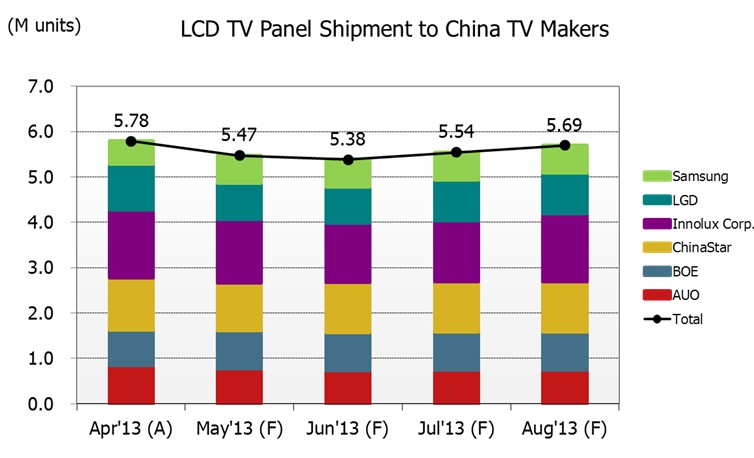

Apr’13-Aug’13出货至中国本土厂商电视面板数量走势 (单位:百万片)

NPDDisplaySearch中国市场研究总监张兵表示,“随着中国财政部在5月底正式宣布停止全国范围的能效补贴政策,此前针对下一步政策是否延续、如何延续的各种传言已然消除。但平板电视后续是否会遵循新的能效标准要求,后期市售的平板电视能效是否须高于新的EEI1.3的最低标准,以及执行的时间表等事宜仍不明朗。但毫无疑问的是,随着补贴政策的结束,市场将回到自身的成长轨道上来。对于能效要求而言,主要厂商也无须为获得补贴过度拉高产品能效系数,而是可以根据消费者需求,寻求能效、成本和价格之间的平衡。”

以下为NPDDisplaySearch针对近期出往中国大陆厂商面板状况的跟踪分析:

受能效补贴以及旧品清货降价带动需求,整个五一期间液晶电视销售持续3月、4月的旺销湿透,预估总体液晶电视销量达到440万台,较去年五一期间销售增长达13%,基本达到主要厂商预期,节后库存基本控制在正常的5-6周的水平;加之5月中下旬,厂商针对能效补贴退出为主题的促销进一步拉低了库存。

而在五一前后,主要品牌此次将大尺寸和4K2K液晶电视作为促销的主力方向,对于均价和盈利水平较低的32”促销力度有所削弱;但这并不意味着32”及以下尺寸液晶电视面板需求将面临困难,这部分尺寸液晶电视成为主要本土厂商进军海外市场的主要战斗机种。

随着能效补贴政策的正式退出,在随后的6月、7月的需求将因为补贴减少、厂商和渠道的调整因素受到短期的影响;但5月平板电视的旺销,以及下半年传统的销售旺季拉动,全年液晶电视的销售量将不会受到直接影响。并且,过去高能效的产品对于厂商而言意味着更高的成本增加,而随着技术的发展,以及后期产品将不会因为寻求补贴而追求更高的能效指数;加之厂商消化的部分成本,终端售价并不会因为能效补贴的退出而提高。

如同3D、LED和智能电视,中国本土厂商对于新的技术的推动力远远快于其他区域市场。4K2K毫无疑问成为五一前后厂商推广的主要方向,但销售尚处于持续发酵阶段,销售量并不大。群创作为最主要的4K2K面板供应商,其70%的4K2K面板出货给中国本土厂商。

4月,群创仍为中国大陆最大面板供货商,其次为华星、LGDisplay、AUO和京东方。群创对于后续6月、7月的出货有所下修,但其面板出货至中国厂商的计划仍然较为积极,尤其是对于7月后期,为下半年旺销季的面板需求仍将持续。在后续的几个月中,群创仍维持中国厂商最大面板供应商地位,而两大本土厂商华星和京东方继续维持其出货量计划,但销售结构将可能调低对于32”的需求,他们将逐步增加对于46”、48”和55”面板的出货比例,由于大尺寸的增加,其出货量将可能受到影响。